Que Peut-on Déduire des Impôts Suisses ?

Vous êtes dans les starting blocks, car la date butoir du 31 mars approche ? Comme chaque année à l’arrivée du printemps, il est temps de rendre des comptes au fisc !

La grande question c’est : que peut-on déduire de l’impôt suisse en 2021 quand on est frontalier ?

Avec l’arrivée de la nouvelle loi fiscale, ce sont tous les travailleurs du canton de Genève qui s’interrogent et qui cherchent des solutions pour continuer à défiscaliser leurs frais effectifs ou placement préféré.

Pour préparer votre déclaration d’impôts de frontalier suisse en toute sérénité, suivez le Guide !

Nouvelle loi fiscale : quel impact pour les frontaliers de Genève ?

La fiscalité franco-suisse n’est pas simple à comprendre, pour couronner le tout, une nouvelle loi fiscale est entrée en vigueur le 1er janvier 2021. Autant vous préparer, car elle impacte directement les frontaliers de Genève. Ne dit-on pas : « un homme averti en vaut deux » ?

Ce qui ne change pas pour les employés frontaliers

Ce qui ne change pas en 2021 pour les employés frontaliers c’est qu’ils payent toujours leurs impôts sur le revenu à la source. Comme en 2020, l’employeur se charge de récupérer votre contribution fiscale en la prélevant directement sur votre salaire. Il reverse ensuite votre impôt à l’administration fiscale cantonale de Genève.

Chaque année, vous avez la possibilité de faire une demande de rectification d’impôt standard en début d’année N+1 et toujours avant le 31 mars.

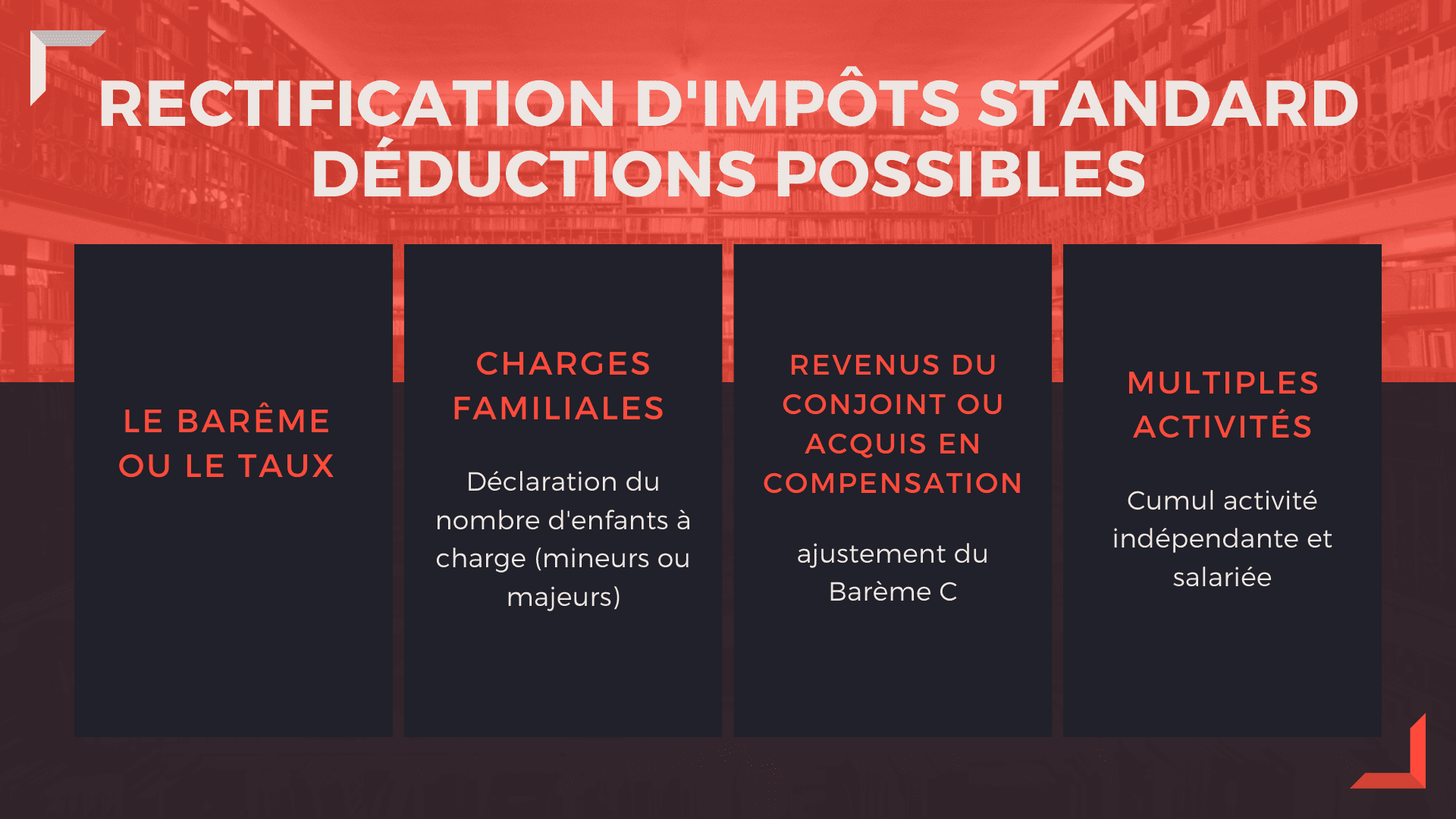

Comme avant la révision de la loi sur la fiscalité des particuliers non résidents suisses, certaines modifications sont possibles en faisant une demande de rectification d’impôts standard, en voici le résumé :

- le barème d'impôt, c'est lui qui détermine votre taux d'imposition, selon votre situation familiale et vos revenus, le barème peut évoluer ;

- les charges familiales, à l'occasion d'une naissance par exemple ;

- les revenus du conjoint ;

- en cas de pluriactivité (salarié + activité d'indépendant), vous pouvez demander une rectification de l'estimation de votre impôt.

D'ailleurs, pour éviter les erreurs, tout changement de situation en cours d'année fiscale doit être signalé auprès de votre employeur et de l'administration fiscale.

Ce qui change quand on est transfrontalier

Travailleurs transfrontaliers, vous allez devoir l’accepter… On ne va pas se mentir, la nouvelle loi change la donne sur vos déductions fiscales.

Les frontaliers genevois avaient jusqu’ici certains avantages fiscaux enviés par les frontaliers des cantons voisins, voire même par les contribuables français ! Malheureusement, toute bonne chose à une fin, la nouvelle réforme a pour objectif d’harmoniser le calcul de l’impôt à la source entre les différents cantons de la Confédération helvétique.

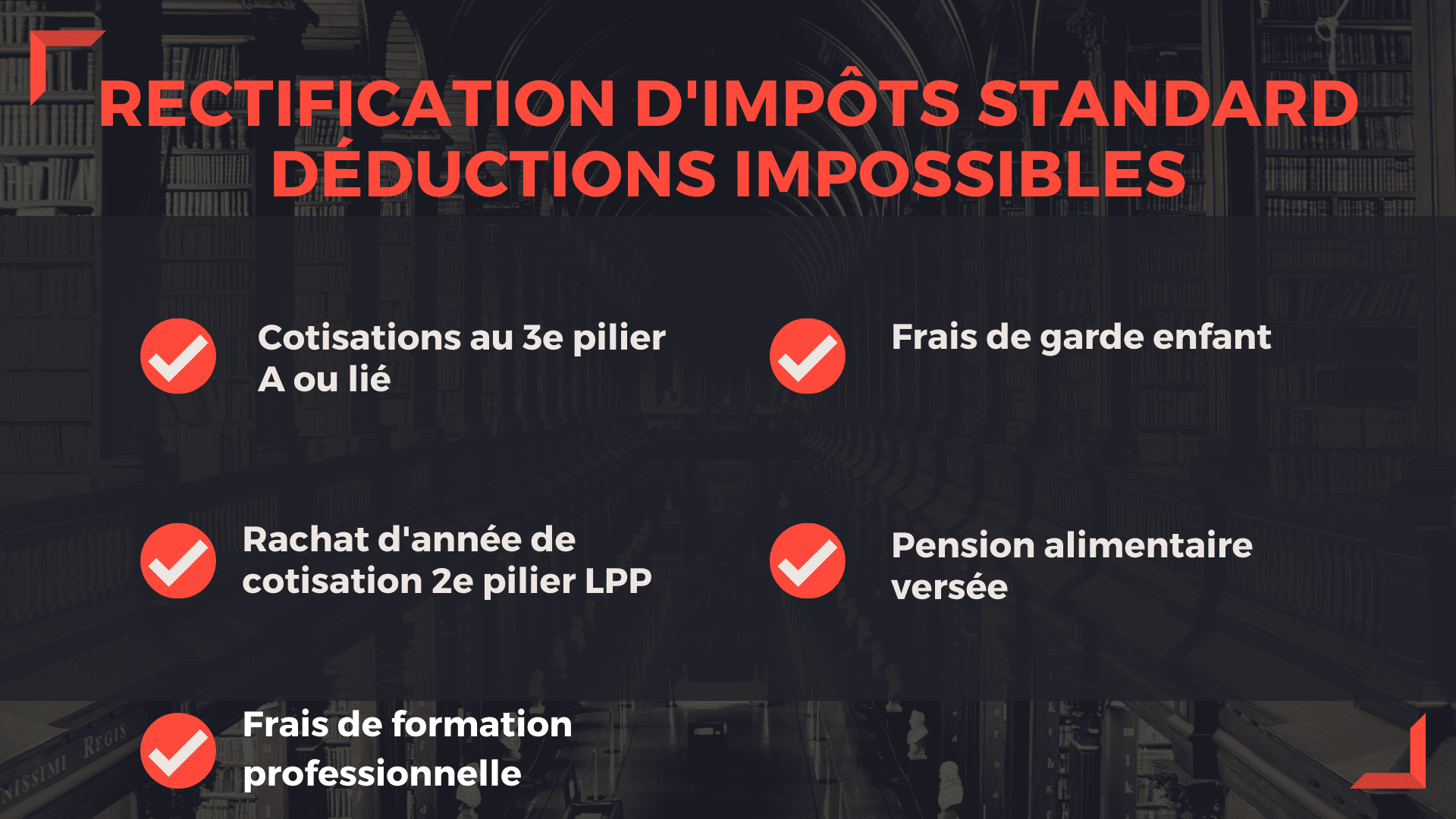

Ce qui fait le plus grincer des dents dans cette révision de l’imposition à la source c’est de ne plus pouvoir déduire fiscalement les cotisations du 3e pilier A ou lié et les frais effectifs.

Vous vous demandez certainement s’il y a un moyen de contourner ce changement. La réponse est oui !

Quasi résident : des déductions fiscales supplémentaires

Quasi résident, kézako ? C’est le statut qu’il faut demander si vous souhaitez profiter de déductions fiscales supplémentaires.

Les frontaliers quasi résidents sont imposés comme les résidents suisses, ils déclarent donc leurs impôts de la même façon et peuvent ainsi demander la déduction des frais professionnels ou effectifs.

En choisissant ce statut, vous pouvez déduire :

- vos frais kilométriques ;

- vos frais de repas ;

- vos cotisations à l’assurance maladie ;

- vos intérêts d’emprunt, etc.

Mais attention : pour obtenir le statut de frontalier quasi-résident, 90 % des revenus de votre foyer fiscal doivent être « imposés » et non plus seulement « réalisés » en Suisse.

Notez bien cette nuance, on parle ici du foyer fiscal. Ce qui veut dire que si votre conjoint(e) travaille en France et perçoit des revenus (à moins d’un très petit salaire) vous ne pouvez prétendre à ce statut. De même, si vous percevez des revenus fonciers ou locatifs de France, vous ne pouvez pas devenir « quasi-résident » suisse.

Voici un exemple de situation pour comprendre ce que l’on entend par « 90 % des revenus imposés en Suisse » :

Alice est frontalière, elle touche un revenu annuel brut de 132 200 CHF composé de :

- 90 000 CHF de salaire issu de son activité professionnelle exercée en Suisse => ces revenus sont imposés en Suisse ;

- 30 000 € de revenus fonciers français => ces revenus sont imposés en France ;

- 200 CHF d’intérêts bancaires de ses comptes suisses => imposés dans le pays de domicile de notre contribuable Alice, même si ses comptes sont en Suisse ;

- 12 000 € de pension alimentaire versée par son ex-conjoint suisse => ces revenus sont imposés dans le pays de domicile d’Alice, donc la France.

Seuls 90 000 CHF des revenus d’Alice sur un total de 132 000 francs suisses sont imposables en Suisse, ce qui représente 68,18 % de ses revenus. Elle ne peut donc pas prétendre au statut de quasi-résident.

Choisir ce statut est un calcul à prendre sérieusement en considération. Faites des simulations avant de vous lancer, car selon votre situation fiscale votre taux d’imposition sera plus faible en optant pour la rectification standard.

Renseignez-vous auprès de notre expert pour vérifier si vous êtes éligible au statut de ¨Quasi-résident¨

J'opte pour le statut quasi-résident

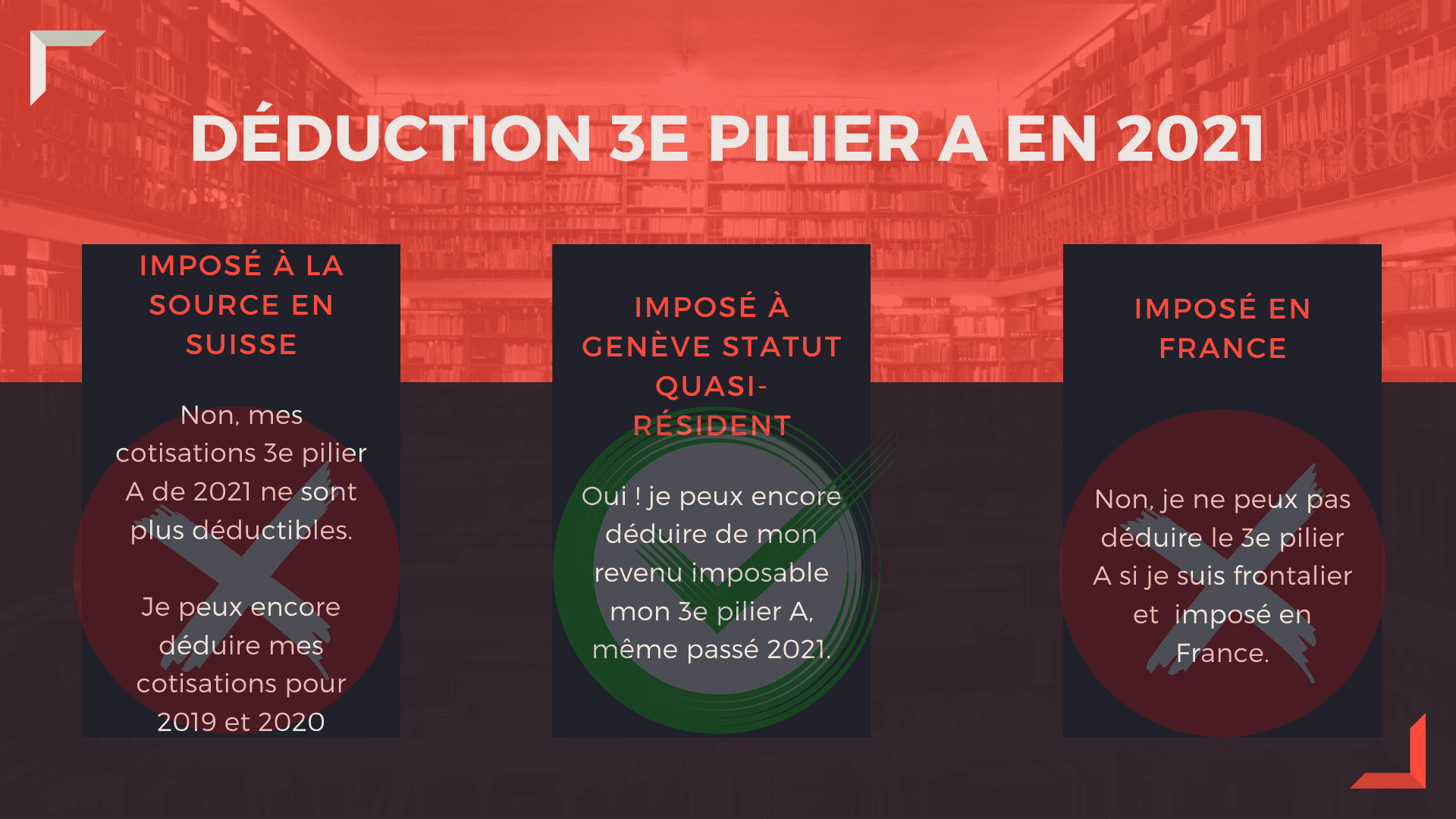

Déduction impôt frontalier suisse : le 3e pilier A

Si ce sont surtout pour les frontaliers de Genève que les règles d’imposition changent, à compter de cette année 2021, qu’en est-il concernant la déduction du 3e pilier A du revenu imposable des autres frontaliers franco-suisses ?

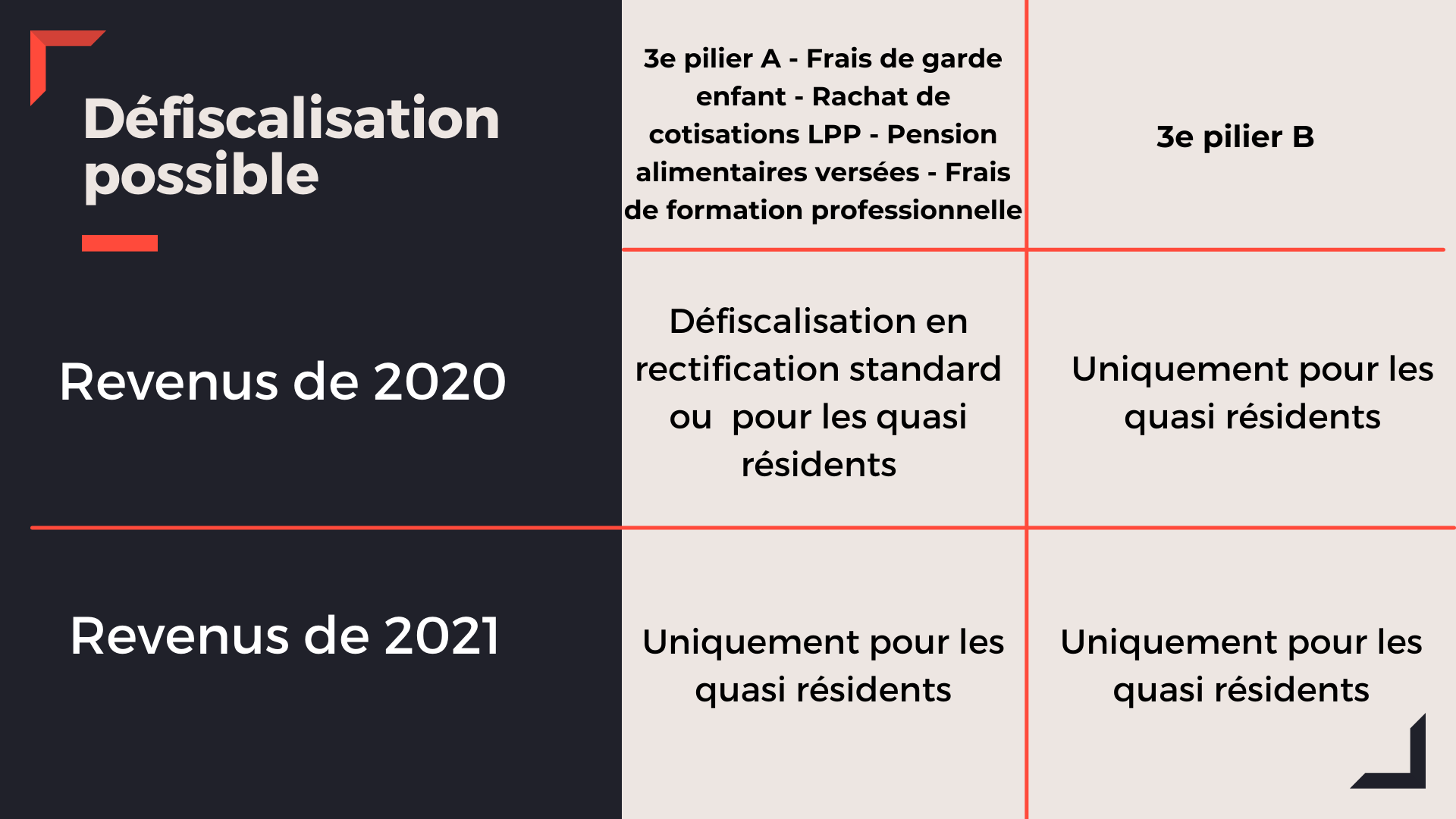

Récapitulatif des défiscalisations possibles depuis 2021

Cette année est donc une année charnière pour tous les frontaliers. Vous vous apprêtez à faire votre demande de rectification standard ou vous avez choisi le statut de quasi-résident, car 90 % des revenus de votre foyer fiscal proviennent de Suisse, voici un récapitulatif des défiscalisations possibles en 2021.

Depuis 2021, seuls les frontaliers quasi-résidents suisses peuvent continuer de déduire leur 3e pilier A.

Ce qu’il faut retenir chaque année :

- Demande de rectification : à déposer impérativement avant le 31 mars à l’administration fiscale cantonale, service de l’impôt à la source ;

- Demande du statut quasi résident : la demande de quasi-résident doit être déposée auprès du service de l’impôt à la source avant le 31 mars de l’année qui suit la période d’imposition concernée.

Notez pour finir : si vous avez opté pour le statut de quasi-résident, ce choix est irréversible ! Ce qui veut dire que si vous vous apercevez que le taux de votre nouvelle imposition est supérieur au taux de l’impôt à la source, vous ne pourrez pas faire de demande de rectification standard. Nous vous recommandons d’établir plusieurs simulations afin de choisir le statut le plus approprié à votre situation fiscale.